Ngân hàng báo lãi lớn, mạnh tay chi cổ tức trong diễn biến nợ xấu phức tạp

- Nguyên Hương

- •

Tỷ lệ nợ xấu toàn ngành ngân hàng đang ở mức đỉnh 10 năm trong bối cảnh đa số ngân hàng đều báo lãi lớn, mạnh tay chi cổ tức tiền mặt.

Nợ xấu toàn ngành ngân hàng đã ở mức đỉnh trong 10 năm

Theo số liệu thống kê, tỷ lệ nợ xấu toàn ngành ngân hàng đã tăng từ 1,6% lên 2,24% trong vòng 9 tháng đầu năm 2023, có giảm nhẹ trong Quý 4/2023 nhờ vào áp lực tăng giải ngân cho doanh nghiệp cuối nhưng lại bật tăng trở lại trong Quý 1/2024 lên mức 2,18%.

Số nợ xấu diễn biến phức tạp cho dù chính sách lãi suất cho vay luôn ở mức thấp và Thông tư 02 gia hạn nợ được thực thi từ cuối tháng 4 để hỗ trợ các doanh nghiệp gặp khó khăn. Điều này phản ánh tình hình khó khăn của doanh nghiệp và các cá nhân phải đối mặt dẫn đến khả năng trả nợ sụt giảm nghiêm trọng. Nợ xấu, nợ xấu chéo đang bủa vây nền kinh tế và sức khỏe tài chính của doanh nghiệp càng ngày càng xấu đi.

Tỷ lệ bao phủ nợ xấu của ngân hàng cũng giảm sút trong những quý gần đây. Trong Quý 1/2024, tỷ lệ bao phủ nợ xấu giảm từ mức 106% của cùng kỳ xuống 86,87%. Trước tình hình nợ xấu tăng, chính sách lãi suất cho vay thấp và thiếu hụt thanh khoản gần đây của các ngân hàng đã gia tăng áp lực tăng trích lập dự phòng.

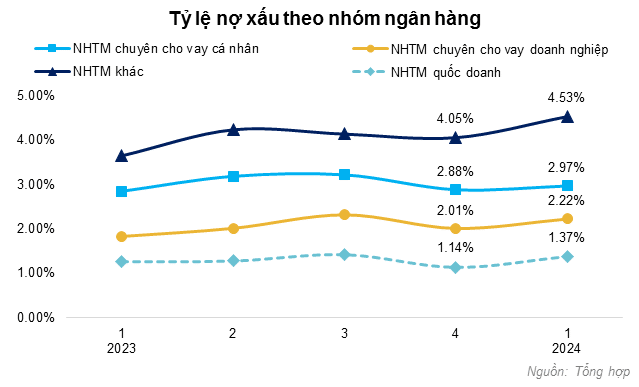

Sự phân hóa nợ xấu của các ngân hàng cũng rất lớn. Phân tích nợ xấu của 27 ngân hàng niêm yết cho thấy nhóm ngân hàng tư nhân có nợ xâu cao hơn các ngân hàng quốc doanh, nhóm ngân hàng chuyên cho vay cá nhân có mức nợ xấu cao hơn nhóm ngân hàng chuyên cho vay doanh nghiệp. Dù tỷ lệ nợ xấu thấp so với toàn ngành nhưng nhóm ngân hàng quốc doanh lại có tốc độ gia tăng nợ xấu tương đối nhanh.

Các ngân hàng đều báo lãi lớn, nhiều ngân hàng chia cổ tức khủng

Trong bối cảnh nền kinh tế khó khăn, nhiều doanh nghiệp rút khỏi thị trường nhưng báo cáo kết quả kinh doanh năm 2023 và Quý 1/2024 của đa số các ngân hàng liên tục báo lãi lớn.

Cụ thể, lợi nhuận sau thuế năm 2023 của Vietcombank là 33.054 tỉ đồng, tăng 10% so với năm 2022; BIDV 22.027 tỉ đồng, tăng 20%; MB 21.053 tỉ đồng, tăng 16%; VietinBank 20.044 tỉ đồng, tăng 18%…

Kết thúc Quý I/2024, hàng loạt ngân hàng thương mại tiếp tục báo lãi từ vài trăm tới vài ngàn tỷ đồng. Cụ thể, Vietcombank tiếp tục giữ vị trí quán quân với lợi nhuận trước thuế đạt 11.221 tỷ đồng, tăng 13% so với cùng kỳ năm ngoái. Techcombank đứng vị trí á quân với lợi nhuận trước thuế đạt 7.802 tỷ đồng, tăng 39% so với cùng kỳ. Các ngân hàng tiếp theo nằm trong top 5 lợi nhuận lần lượt là BIDV (7.390 tỷ đồng, tăng trưởng 7%), VietinBank (6.210 tỷ đồng, tăng trưởng 4%), MB (5.795 tỷ đồng, giảm 11%). Đứng ở vị trí từ thứ 6 đến thứ 10 là ACB, VPBank, HDBank, SHB, LPBank.

Trong bối cảnh nền kinh tế và doanh nghiệp còn gặp nhiều khó khăn, tình hình nợ xấu, sở hữu chéoTại Kỳ họp Quốc hội thứ 7 Quốc hội khóa XV, trong báo cáo thẩm tra về tình hình phát triển kinh tế xã hội và ngân sách nhà nước, Chủ nhiệm Ủy ban Kinh tế Vũ Hồng Thanh đề nghị Chính phủ làm rõ việc các ngân hàng thương mại lãi lớn trong bối cảnh doanh nghiệp khó khăn.

Nhiều ngân hàng đã thông qua kế hoạch chi trả cổ tức tiền mặt cho các cổ đông

Trong tháng 5 và đầu tháng 6/2024, MB, Techcombank và VPBank sẽ tiến hành chia cổ tức bằng tiền mặt cho các cổ đông. Theo đó, tổng số tiền mà VPBank, Techcombank và MB sẽ chi trả cổ tức tiền mặt cho cổ đông là 15.870 tỷ đồng.

Với tỷ lệ chi trả là 5%, MB sẽ dành 2.653 tỷ đồng để chia cổ tức tiền mặt, tương ứng mỗi cổ phiếu sẽ được nhận 500 đồng. Tương tự, VPBank sẽ chia cổ tức tỷ lệ 10%, tương ứng 1 cổ phiếu nhận được 1.000 đồng. Số tiền mà ngân hàng này dự kiến sẽ chia cổ tức trong đợt này là 7.934 tỷ đồng.

Techcombank sẽ chia cổ tức tỷ lệ 15% bằng tiền mặt, tương ứng mỗi 1 cổ phiếu cổ đông nhận 1.500 đồng. Tổng số tiền dự kiến chi ra để trả cổ tức lần này của Techcombank là 5.283 tỷ đồng. Đây là lần đầu tiên Techcombank chia cổ tức bằng tiền mặt sau hơn 10 năm trở lại.

Ngoài 3 ngân hàng đã có lịch trả cổ tức cụ thể, nhiều ngân hàng khác cũng đã có kế hoạch/chủ trương chi trả cổ tức tiền mặt cho cổ đông như VIB, ACB, HDBank, Eximbank, SHB, TPBank, MSB. Tổng số tiền các ngân hàng này dự kiến dùng để trả cổ tức tiền mặt trong năm nay là khoảng gần 15.000 tỷ đồng.

Chuyên gia khẳng định “lợi nhuận ngân hàng không thể đẹp như báo cáo”

PGS.TS Đinh Trọng Thịnh, chuyên gia kinh tế phân tích tỉ lệ nợ xấu của ngành ngân hàng vẫn tiếp tục đi lên do tốc độ tăng trưởng tín dụng vẫn còn yếu và các yếu tố vĩ mô chưa có dấu hiệu cải thiện rõ rệt.

Thông tư 02/2022 về cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ đang được Ngân hàng Nhà nước đề xuất gia hạn thêm 6 tháng nữa. Điều đó có nghĩa những khoản vay đã là nợ xấu và cần chuyển nhóm nợ, nhưng nhờ Thông tư này mà nó tiếp tục được giữ nguyên nhóm nợ. Các quy định này một mặt giúp doanh nghiệp có cơ hội tiếp cận vốn vay ngân hàng nhưng mặt khác nó cũng khiến tỉ lệ nợ xấu và lợi nhuận của mỗi ngân hàng chưa được phản ánh đúng thực chất.

Ông Thịnh cho rằng “Trong khi đó, vẫn còn hàng ngàn doanh nghiệp vẫn còn gặp khó khăn trong vấn đề trả nợ thì lợi nhuận của các ngân hàng nếu được tính đúng, tính đủ chắc sẽ không thể “đẹp” như trong các báo cáo tài chính mà họ công bố. Một khi nợ xấu được bị “phát lộ” một cách đầy đủ và thực chất, các khoản chi phí dự phòng sẽ ăn mòn lợi nhuận của các nhà băng”.

Từ khóa nợ xấu ngân hàng báo lãi lớn chia cổ tức

![[VIDEO] ĐBQH đề nghị cần có phương án bồi thường hỗ trợ tái định cư trước khi đấu thầu](https://trithucvn.co/wp-content/uploads/2023/11/1.dại-biểu-phạm-văn-hòa-160x106.jpg)